Manulife One:宏利最神秘的房贷理财工具

【作者:若曦】

若曦是个金融小白,既不是银行房贷专家,也不是投资理财顾问。不过最近若曦的房贷合同到期, 为了续新合同,所以研究了很多银行的房贷产品。有个新奇的东西Manulife One (其实也不是什么新产品,好像1999年就开始有了)进入若曦视线,于是开启了我的学习和探索之路。

网上关于Manulife One 的中文信息相对较少,而Manulife One官网(点击查看)上的描述又让人觉得它神奇得难以置信。那它到底是个什么样的理财工具呢?它是合适你的房贷产品吗?下面我们一起来揭开Manulife One 宏利“万利合一” 的神秘面纱。

先解释几个比较重要的词:

1. Mortgage Types – 房贷类型

加拿大的房贷分两种

1.1 Collateral Mortgage – 也可以叫Revolving Mortgage,组合按揭贷款 (这个名字是网上一位博主用的名字,若曦也想不到更好的翻译)

以下是这位博主对“组合按揭贷款”的解释:所谓“组合”是指在这种注册方式下登记的按揭贷款,银行可以按照借款人的需要增加贷款金额;也可以将贷款分为不同贷款期限的信用额度、浮动利率、固定利率等N个组合式的按揭贷款。

1.2 Conventional (standard) Mortgage,常规按揭贷款。每次还房贷的时候,必须还本和还息。

如果你不知道你家的房贷是哪种,可以想想如果我今天放一笔钱到房贷里,我明天能把那笔钱拿出来吗? 如果回答是,那你的房贷属于第一种Collateral Mortgage,如果只进不出(抛开re-finance),那就是第二种Conventional (standard) Mortgage。听到这里,你可能会想,第一种的房贷似乎很好(可能有同学在想我是不是应该把自己家的房贷换一个类型),当然它也有缺点和限制,文章后面会提到。

2. LOC – Line of Credit

LOC 分Unsecured LOC (personal) 和 Secured LOC (Home)。今天主要讲Home Equity Line of Credit (HELOC)

Home Equity Line of Credit 其实是Collateral Mortgage的一种,它拥有Collateral Mortgage所有的优点和缺点。TD银行给它的中文翻译“房屋资产净值信用贷款”,是一种循环式信用贷款,可供您使用房屋资产净值来借贷所需资金。 房屋资产净值信用贷款是传统房屋贷款的另一种弹性选择,可让您不必重新申请即可随时使用可用的信贷,并让您决定自己的每月供款,最低只要支付利息即可。它的好处在于,你可以随时拿钱出来,随时还进去,不会产生罚金,非常灵活。

3. Open term vs Closed term

这两个大家应该都懂,就是你是否能把房子随时卖掉而不用付银行罚金。Open可以随时付清欠款而且不用交罚金,当然利率会比较高。Closed也可以付清欠款,但很可能会产生罚金。

4. Fixed rate vs Variable rate

固定利率和浮动利率,固定就是合同期内就是一个固定利率,浮动是跟银行的prime rate (最优惠利率)走。

Manulife One – 宏利“万利合一”

我们进入正题,Manulife One 是Manulife Bank旗下的产品,Manulife Bank是保险公司Manulife 的一个子公司。经过若曦的研究和向Manulife Bank员工的确认,Manulife One就是一种Collateral Mortgage,可以说它相当于Home Equity Line of Credit,非常灵活。

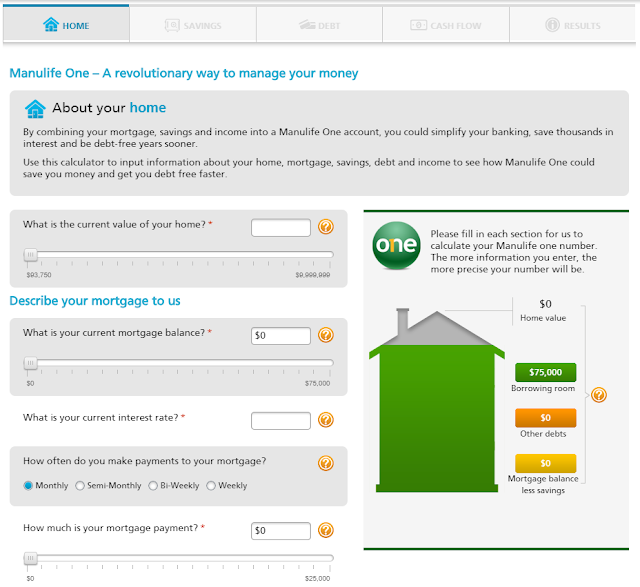

正如Manulife One官网的广告,它能帮你节省利息,让你尽早还清贷款,主页上还附带一个计算器,你只要输入你的房贷、月收入等等相关金额,就能计算出和常规模式相比,你节省了多少利息。那它到底怎么办到的呢?

我们都知道利息=本金*利率,我们选哪个银行的房贷,首先最重要就是要看利率。从公式里能看到,在本金不变的情况下,利率是影响利息的唯一因素。这也是如果你的房贷是Conventional Mortgage (常规按揭贷款),基本上利率低,你的利息就低。另外一个办法就是多还本金从而降低利息。

哪有没有什么办法可以多还本金呢?常规按揭贷款,一般每年都会给你一定多还款的额度,而不收罚金,但是每个家庭都要生活,一年能存下来的积蓄也有限,不一定能多还本金。如果是Collateral Mortgage (组合按揭贷款),因为它的灵活性,随时存进去,随时又可以拿出来,就可以让咱们随时多还本金,到有需要了又把它拿出来花。

大家平常的操作是有一个储蓄户口,一个支票户口, 房贷是一个户口,车贷可能又是一个户口,每个月的工资到支票户口,然后定期转点去储蓄户口,支票户口每个月付账单和房贷。而Manulife One,是只有“一个”户口,它把储蓄户口,支票户口,房贷户口,车贷户口,和任何的债务户口合成一个账户叫Manulife One,所以说你所有的资产和债务都集中于单一个户口里,让储蓄和收入能自动用来偿还债务,从而节省利息。当你每个月的工资收入打到这个Manulife One户口里,当天的债务就会下降,相当于你还了本金,利息也就少了。

但是你会问,我所有工资都还房贷,那账单怎么办?等到要付账单的时候,你就从Manulife One拿钱付账单,当然你借的本金也会上涨,你可能会说那我还是等于没有多还本金。这其实是不对的,因为你节省了从你收到工资那天到你付账单那天的利息。

我们举个例子

房贷$500,000,年利率4%,每月1号发工资$10,000,每月21号要交账单

1. 常规按揭贷款的当月利息

- $500,000 x 4%÷12 month = $1666.67

- 到供款日要还一定的本金+$1666.67

2. Manulife One利息的算法

- 1号那天:$10,000工资到账,当天开始房贷变成$500,000 – $10,000 = $490,000

- 1号到20号的利息:$490,000 x 4% ÷ 365天 x 20天 = $1073.97

- 21号那天:交$3000账单,所以房贷金额上涨了$490,000+$3000=$493,000

- 21号到30号的利息:$493,000 x 4% ÷ 365天 x 10天 = $504.27

- 这个月的利息为:$1073.97 + $504.27 = $1578.24

综合起来,当月节省了$1666.67 – $1578.24 = $88.43 利息。你可别小看这每个月节省的几十块利息,它足够让你提早几年把房贷换完。

Manulife One的理念是要彻底运用我们每一分钱,让我们拥有的每一分钱都为房贷工作,减少房贷利息,不要让你的钱呆滞在某一户口 。你每月的收入本来会存进支票户口里,慢慢花,而Manulife One,因为你每个月的收入暂时放到房贷里, 减少你欠的本金而减少利息,直到你要付钱出去的那天,因为你的本金上涨,所以利息相应增加。

有人会问那储蓄怎么办呢?普通的储蓄利率一定会比房贷的利率低,所以把钱存在储蓄户口而不还房贷,其实在亏利息。如果你用Manulife One,相当于没有储蓄,因为你的每一分钱都在还房贷,只不过等你需要钱的那天,你可以把你还的本金直接拿出来用,如果是常规房贷就不能随意又拿出来用了。所以使用Manulife One的人,必须要有很好的自我控制能力和财务管理能力。个人觉得,直到你把房贷全还完之前,都没有正真意义的储蓄。

因为Collateral Mortgage(组合按揭贷款)的利率一定是浮动的,它的灵活性也注定了它的利率比Conventional Mortgage (常规按揭贷款)高,(好东西总是要贵点的)。Conventional Mortgage (常规按揭贷款)的浮动利率一般是Prime“减”多少多少,Collateral Mortgage(组合按揭贷款)的利率一般是Prime “加”多少多少,听说最低是P+0(不容易拿到)。

另外,Manulife One有月费, 目前是每月$16.95 (2018年),如果有Manulife的ManulifeMONEY+Visa Infinite信用卡(点击查看,FYF,$99年费),能免Manulife One年费(第一年直接免年费, 但第二年开始必须前一年要在信用卡花$20000以上才免)。

如果大家想用到Manulife One,要把户口月费和信用卡年费考虑进去。另外若曦提醒大家,如果真要换房贷的银行,记得把因为换银行产生的各项费用都要计算进去,看是否合适,费用可能包括但不限于律师费、房屋估价费、discharge fee 和提早结束合同产生的罚金等。

Manulife One 比较合适现金流很多的人,因为它的理念确实很好。如果你经常有大额的现金流动,Manulife One对你来说是很好的产品,因为你的房子变成了你自己的银行,在需要现金周转的时候,能以低利率把钱贷出来(房贷利率比其他贷款利率都低)。等到你的资金回笼再把钱还回去,灵活度极高。如果你家的日常收入比较固定,就不见得能省太多,毕竟Manulife One 的利息比常规按揭贷款高,如果有多余的钱,不如每年多还一笔到房贷里。 至于具体能节省多少利息,大家可以利用Manulife One 提供的计算器,去算算和现在的房贷相比能节省多少。

想办理联系红日学苑哦 还有礼品